华宏科技并购稀土废料综合利用行业的龙头企业鑫泰科技

新三板深化改革、公募基金入市等利好已激活新三板市场一池春水,估值逐渐升高,市场吸引力也逐渐恢复,已成为上市公司并购重组的重要对象,但高溢价并购带来的诸如商誉减值等隐患仍需警惕。2019年,华宏科技拟8.1亿元收购吉安鑫泰科技股份有限公司100%股权事件引起了社会关注。

华宏科技8.1亿收吉安鑫泰科技

鑫泰科技曾在新三板挂牌,但因收购事项自 2019年6月21日开市时起已暂停转让。公开资料显示,鑫泰科技100%股权交易定价为8.10亿元,而鑫泰科技停牌前的总市值仅为4.62亿元。对此,引发了外界对如此大幅增长是否合理的连串质疑。

2019年9月28日,华宏科技披露《发行股份及支付现金购买资产并募集配套资金报告书(草案)》(下称草案),深交所在对该文件进行了形式审查后,于10月17日向华宏科技下发《关于对江苏华宏科技股份有限公司的重组问询函》,重点关注了标的公司鑫泰科技的评估及作价情况、业绩承诺和标的公司的业务及财务情况等问题。

财务数据显示,2017年和2018年,鑫泰科技分别实现营业收入5.16亿元及6.32亿元,归属于母公司股东的净利润分别为5331.44万元、3977.42万元。其中,2018标的营收和净利润分别增长22.64%、-25.4%。此外,2017年和2018年,鑫泰科技经营活动产生的现金流量净额分别为2953.49万、420.53万,其中去年标的经营现金流同比减少85%。

2020 年 1 月 15 日,中国证监会上市公司并购重组委召开 2020 年第 2 次并购重组委工作会议,最终获得无条件通过。本次交易完成后,鑫泰科技可利用上市公司优势拓展融资渠道、降低资金成本。鑫泰科技在2017年完成对金诚新材的收购之后,投入资金技改,建成与同行业企业相比更为先进、自动化程度更高的生产线,需投入更多运营资金满足新增产能需求,在充沛的运营资金支持下快速提高产量,增加销售收入从而提升盈利水平。

鑫泰科技:稀土废料综合利用行业的龙头企业之一

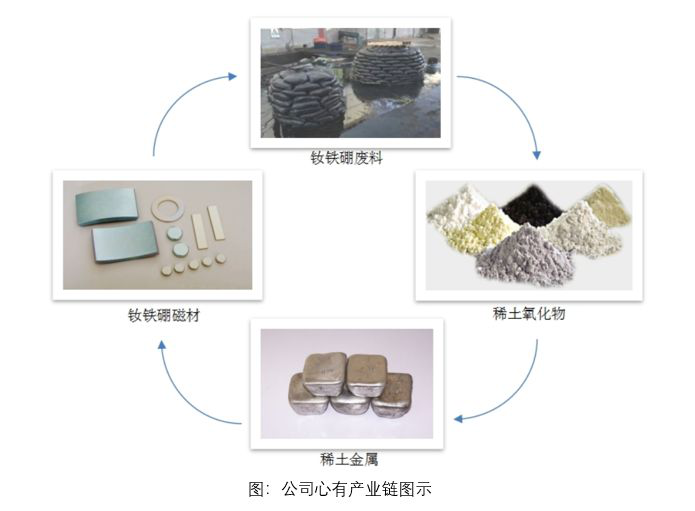

鑫泰科技于2012年正式成立,2013年试投产,2016年挂牌新三板。鑫泰科技主营稀土废料综合利用,系利用钕铁硼废料、荧光粉废料生产高纯度稀土氧化物,逐步形成了具有稀土资源综合利用特色的稀土产业链循环。同时通过子公司中杭新材开展稀土永磁材料生产业务,鑫泰科技及其子公司合计拥有9800吨钕铁硼废料、1000吨荧光粉废料综合利用生产资质。

鑫泰科技在稀土资源综合利用的市场占有率约20%,生产工艺行业领先,生产规模行业龙头,已实现由传统型企业到科技型企业的战略转型。目前公司主要产品有稀土氧化物、稀土金属、磁材等,产品被广泛应用于新能源汽车、风力发电、变频电器、医疗器械等科技领域。

钕铁硼废料回收利用行业以钕铁硼永磁材料生产过程中的边角废料为主要原材料开展生产,故整个行业的生产规模伴随钕铁硼永磁材料产量的增长而增长。而钕铁硼废料综合利用行业的市场规模同钕铁硼永磁材料的市场也息息相关。2001年全球钕铁硼永磁材料产量仅1.6万吨,其中我国钕铁硼永磁材料产量为6500吨。到2015年,全球钕铁硼永磁材料产量已达14.3万吨,其中我国钕铁硼永磁材料产量为12.7万吨。这期间全球钕铁硼产量的复合增长率约为17%,国内产量增速更快,复合增长率达24%。

钕铁硼废料回收利用行业受益于下游行业钕铁硼永磁材料的旺盛需求,本行业的产品稀土氧化物供不应求,故在销售端企业间不存在竞争。然而在采购端,根据国家工信部发布的《关于清理规范稀土资源回收利用项目的通知》,2014年全国钕铁硼废料处理能力为 20 万吨,超过了全国产生钕铁硼废料的 6 倍左右,产能严重过剩,在原料采购方面竞争激烈。许多稀土废料回收加工企业因为无法获得足够的原材料,工厂长期处于停产状态。根据企业统计,现阶段,全国钕铁硼废料处理企业约为 20 多家,其中年稀土氧化物产量超过 1,100 吨的企业只有 3 家,分别为赣州步莱铽新资源有限公司、信丰县包钢新利稀土有限责任公司和吉安鑫泰科技股份有限公司。这3 家龙头企业所占的市场份额基本都在 8%左右,行业集中度不高。

华宏科技:产业链布局龙头初显

华宏科技的主要经营业务分为两大板块:再生资源业务板块和电梯部件业务板块。其中,再生资源业务板块包括再生资源加工设备业务和废弃资源综合利用业务,后者是华宏科技目前重点拓展的业务板块之一。年报显示,2019年,华宏科技再生资源板块实现营业收入14.46亿元,占比为66.93%,其中再生资源加工设备和废料回收加工及贸易分别实现营收11.2亿元和3.27亿元。

目前,华宏科技已拥有中物博(报废汽车),东海华宏、迁安聚力(废钢加工及贸易),以及鑫泰科技(钕铁硼废料回收利用),三大再生资源综合回收利用业务。

2018年,华宏科技以3000万元收购了北京中物博汽车拆解有限公司,正式布局报废汽车拆解业务。2019年,北京中物博以拍卖的形式取得了位于北京市通州区的66亩土地及厂房,拟进一步扩大报废汽车拆解业务。据了解,北京中物博是北京7家报废汽车企业之一,拥有军队退役装备报废资质。2019年,华宏科技出资3000万元,控股迁安聚力再生资源回收有限公司,目标在河北唐山地区打造公司又一个废钢加工配送基地。2020年,华宏科技成功并购鑫泰科技,布局稀土废料回收业务,也可以与报废汽车拆解业务形成一定的产业协同效应。资料显示,2019年华宏科技再生资源加工设备和废料回收加工及贸易分别实现营收11.2亿元和3.27亿元,再生资源装备的生产量和销售量分别达1798台和1727台。

目前在国内,华宏科技主要竞争对手为湖北力帝。湖北力帝业务涵盖废钢加工、报废汽车拆解、有色金属加工及分选、再生资源综合利用、节能环保五大板块。主要产品包括废钢破碎生产线、报废汽车拆解生产线、有色金属智能分选生产线、废旧家电拆解分选生产线、废塑料粉碎分选生产线等。其中大型废钢破碎生产线、报废汽车拆解线、有色金属分选生产线市场占有率全国领先。并且,还带头制定五项行业有关标准,现已成为中国综合实力最强的再生资源回收装备企业。除此之外,安阳锻压、南通锻压、台湾正合兴等企业也逐渐在冒头。

华宏科技制定了“上升、中强、下延” 的战略布局。通过收购标的公司,将废弃资源综合利用业务延伸至稀土废料综合利用领域,借助资本市场实现公司废弃资源综合利用业务外延式发展,进一步提升公司在废弃资源综合利用行业地位,增强竞争优势。并且,9月1日起,《报废机动车回收管理办法实施细则》将正式施行,汽车回收行业规模将大幅增加,预计将有高达1200 亿元的市场空间,未来华宏科技有望进入新一轮营收爆发期。

最新活动更多

-

5月16日立即参评 >> 【评选启动】维科杯·OFweek(第四届)2025汽车行业年度评选

-

精彩回顾立即查看>> 2024(第五届)全球数字经济产业大会暨展览会

-

精彩回顾立即查看>> 康耐视-基于Al和计算成像技术直播活动

-

精彩回顾立即查看>> 【汉高直播】导热类材料在电源及储能行业的应用

-

精彩回顾立即查看>> 【干货!】金升阳国产电源

-

精彩回顾立即查看>> 太阳能光伏组件创新技术在线峰会

分享

分享

发表评论

请输入评论内容...

请输入评论/评论长度6~500个字

暂无评论

暂无评论