风电行业月度报告:海风进入招标季,出口、深远海是板块重要向上动力

摘要:

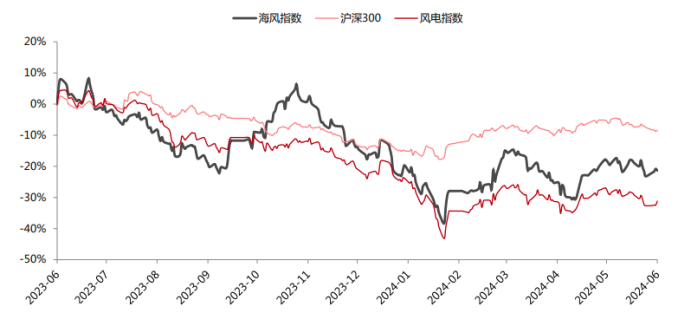

近期风电板块表现乏力,海缆、塔筒、主机环节相对抗跌。市场对2025年业绩确定性持观望态度,主要关注江苏、广东海风项目进展及2025年并网海风项目设备招标情况。预计海风板块下跌风险较小,长期成长性、估值水平及海外市场缺口为板块提供支撑。

行业装机与招标方面:装机情况,截至2023年末,我国风电累计装机规模为441.34GW。2024年预计国内陆风新增装机86GW,海风新增装机8-10GW,受新能源利用率下调至90%影响,装机预期提升;招标情况,2024年1-5月新增风机招标35.03GW,同比上涨13.78%。海风风机招标同比提升26%,预计下半年将开启更多招标工作。

海风板块估值与出口方面:海风板块估值主要看出口和深远海政策。出口逻辑基于国内海风高景气及海外产能硬缺口。深远海政策将打开海风长期成长空间,预计“十五五”规划开工体量在150GW以上。

产业链数据与基本面:原材料价格来说,5月原材料价格整体小幅上涨,对行业成本构成一定压力;海缆确收来说,2024年国内海缆确收总额约106亿元,亨通、中天确收体量较大。塔筒/桩基来说,持续看好塔筒板块高成长性及出口空间。主机来说,2024年主机出货保持增长,但毛利率仍承压。铸锻件来说,Q1单位盈利承压,后续有望逐季改善。

持续看好国内外海风高成长性,建议关注东方电缆、中天科技、大金重工等。同时,关注陆风装机预期提升及企业出海情况,如金雷股份、日月股份等。

核心观点:海风进入招标季,出口、深远海是板块重要向上动力

近期风电板块上涨乏力,海缆、塔筒、主机环节相对抗跌,回顾近期风电行情,板块上涨乏力,海缆、塔筒、主机环节相对抗跌,后续海风板块下跌风险可能较小,当前上涨乏力核心原因是看不到25年业绩确定性。

从2025年业绩确定性角度来说,江苏、广东问题进展和2025年并网海风项目设备招标(海缆、塔筒等)事件影响较为重要。

目前,江苏、广东问题已逐步有眉目,后续设备(主要是海缆)招标对相应公司是强催化:根据国信大丰招标公告,江苏项目预计2023年6月底开工,目前海缆暂未招标;广东帆石二近期进行风机招标,青洲五七海缆暂未开标、帆石一二暂未招标,以上项目海缆招标/开标受益企业包括东缆、中天,此外塔筒企业如天顺、大金、海力出货也受江苏广东问题影响较大。u

海上风电后续其他潜在催化较多,包括深远海、批复、竞配、企业海外订单获取四方面。

海风板块估值进一步提升主要看出口、深远海政策。20X是海风行业较为公允的估值水平,未来可能还有提升空间,未来板块估值提升的关键在于出口和深远海政策(规划&管理办法)。

出口来说,核心逻辑是国内海风高景气叠加海外海风产能硬缺口。当前塔筒企业中仅大金具备海工出口业绩,海缆企业中东缆、中天具备出口业绩,较多企业如天顺、泰胜、海力尚未获取海风出口订单,根据海外装机推算,2024年下半年-2025年,国内企业进入海外订单获取高峰,伴随企业海外订单落地和更多企业打开海外市场;板块估值有上调的可能性。u

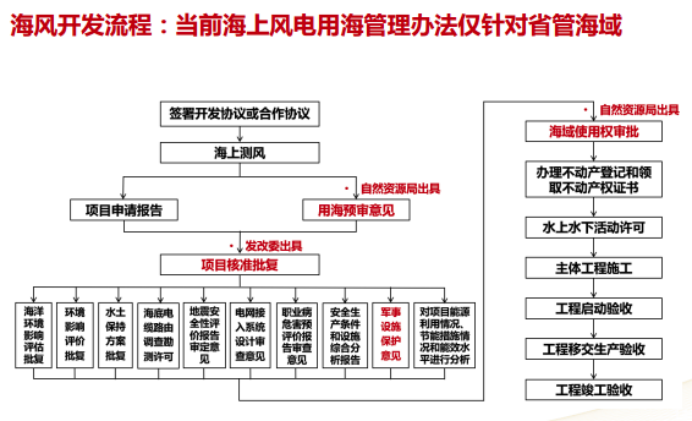

深远海政策来说,一方面深远海规划将打开海风长期成长空间,预计“十五五”规划开工体量在150GW以上;另一方面国管海域用海管理办法尚未出台,当前海上风电用海管理办法仅针对省管海域,此前上海、广东均出台竞配政策,预计国管海域用海管理办法尚未出台后相关项目可以大规模推动。深远海打开海风远期空间,可能带来板块估值进一步上行。

产业链数据:1-4月装机同比提升,5月风机招标同比大幅提升

装机方面,截至2023年末,我国风电发电累计装机规模为441.34GW,12月新增装机规模34.5GW,同比增长128%,环比增长746%;1-12月累计新增装机规模75.9GW,同比增长102%;1-4月新增装机规模16.84GW,同比增长19%。预计2024年国内陆风新增装机86GW,同比增长20%以上,海风新增装机8-10GW,同比增长40%以上,陆风装机上调,主要受消纳红线下调至90%影响;预计2025年电网消纳水平提升叠加分散式风电发展,陆风装机有望进一步增长。预计2024年海外陆风新增装机同比持平,海风装机2024年预计同比基本持平或小幅提升,2025年海外海风装机有望迎来上升。

招标方面,2024年1-5月新增风机招标35.03GW,同比上涨13.78%,5月单月新增招标量7.99GW,同比增长228.67%,24年1、2月行业招标较淡,3月以来招标开始有明显起量。预计2024年陆海风招标量同比将呈现较好增长。陆风来说,2025年特高压释放消纳容量,预计为装机大年,招标通常领先装机1年,预计2024年陆风招标情况较好;海风来说:2024、2025年海风装机预期同比大幅增长,预计招标形势乐观。u

原材料价格方面,5月原材料价格整体上涨,5月末原材料价格月环比来看,螺纹钢+2.7%、废钢+1.2%、铝+1.6%、生铁-2.7%、阴极铜+4.3%、铁矿石+1.6%。

风电各环节跟踪梳理:Q1盈利表现低迷,预计Q2环比好转

海缆方面,Q1为交付/确收淡季,一线企业毛利率仍维持较高水平。订单来说,国内海缆招标处于淡季,24Q1东方电缆在手海缆订单25.8亿,处于历史低位;中天科技受益于海外订单(海外海风项目、油气田海缆、脐带缆)的突破,24Q1在手海洋板块(海缆+海工)订单115亿,相对于23年8月底的86亿有较大提升。伴随广东航道问题解决逐步明朗、其他省份新项目逐步释放订单,24H2海缆企业在手订单将大幅提升。海外订单23年一线海缆企业在海外海风项目中均有订单突破,其中东缆中标约20亿订单,中天中标32亿订单;

收入来说,海缆收入Q1表现低迷。Q2~3为海风项目施工窗口期,也与大项目交付周期相关,Q1一般为确收淡季;以东方电缆为例,23Q4、24Q1仅确收海缆收入4.8、3.8亿元,相对较低,但一线企业海缆毛利率保持相对稳定;

塔筒方面,24年出货增长,Q1多家企业塔筒业务亏损,预计后续盈利将改善。出货来说,2023年,除大金重工以外,其他塔筒企业出货均实现增长,其中泰胜、海力出货增幅较大,2024Q1,各家塔筒企业出货低迷,预计2024年全年出货同比均有增长,其中海力、天顺出货同比增幅较大;

价格来说,目前加工费与2023年相比比较稳定,并未出现明显变化,由于2022、2023年行业需求相对低迷,预计后期加工费下降空间不大;

盈利来说,单吨净利方面,2024Q1,除大金、泰胜以外,其他塔筒企业塔筒业务呈现亏损,主要是出货量少,各项费用摊销比例提升,预计后续随着出货增长,将有所恢复,出口海上>出口陆上>国内海上>国内陆上,综合单吨净利大金优势更为明显(出口海上单吨净利较高)。

主机方面,陆风、海风风机2023年价格降幅收窄,主机企业盈利能力承压。陆风价格来说,2022年陆上风机均价2075元/kW(不含塔筒);2023年,国内陆风风机中标均价为1837元/KW,相比2022年均价下降11%,降幅相较2021、2022年每年下降25%有所收窄,但主机厂仍面临盈利压力,多数主机企业陆风毛利率已经降至个位数。近期平均成交价约1700~1900元/kW(不含塔筒),保持平稳;

海风价格来说,2022年海风风机均价3395元/KW(不含塔筒);2023年,国内海风风机中标均价约2991元/KW,同比下降12%,中车、运达、三一纷纷入局海上风电,预计后续海风风机竞争加剧,目前主机企业海风风机毛利率约为15%。近期成交价约2500-2600元/KW,小幅下降。

铸锻件方面,Q1量价均有一定下滑,毛利率表现较差。24Q1铸锻件企业量价均有下滑:受Q1国内陆风、海风项目开工不及预期的影响,24Q1铸锻件企业出货表现不佳,叠加铸件行业24年初有较大幅度的降价,当季度铸锻件企业收入同环比均有下降;预计Q2起陆风行业陆续启动施工,铸锻件企业出货将逐步起量。

叶片方面,24年出货增长,Q1盈利承压,预计伴随交付起量盈利将回升。Ø谈价来说,价格降幅较大,85~90m叶片降幅8~10%;90~100m降幅3~4%;100m以上降幅1~2%;目前盈利有一定压力,行业龙头表示不再进一步降价,行业有望进一步出清,格局集中度提升;

出货来说,2023年,2家叶片企业出货均保持较大幅度增长,中材科技、时代新材出货21.6、16.4GW,增幅分别为50%、46%,保持较高增长;2024年,预计出货同比增速20%左右;

毛利率来说,20年陆风抢装后,叶片作为风机成本较大一部分(20%),叠加22年原材料处于高位,2023年叶片企业毛利率触底回升;进入2024年,新一轮谈价价格降幅较大,且Q1出货较少,费用摊销比例高,叶片企业2024Q1毛利率相较2023年将有所下降,预计伴随后续交付起量盈利将回升。

结尾:

综上所述,风电行业,尤其是海上风电领域,正步入一个充满机遇的新阶段。就目前来说,持续长期看好国内外海风高成长性,建议关注东方电缆、中天科技(通信组覆盖)、大金重工、泰胜风能、天顺风能、海力风电;陆风&出海:受益消纳转好&分散式风电,陆风装机预期提升,结合各家企业出海占比,建议关注金雷股份、日月股份、中际联合(机械组覆盖)、飞沃科技、盘古智能、振江股份、通裕重工。

?

原文标题 : 行业报告 | ?风电行业月度报告:海风进入招标季,出口、深远海是板块重要向上动力

最新活动更多

-

6月13日立即参评>> 【评选启动】维科杯·OFweek(第四届)2025汽车行业年度评选

-

精彩回顾立即查看>> 2024(第五届)全球数字经济产业大会暨展览会

-

精彩回顾立即查看>> 康耐视-基于Al和计算成像技术直播活动

-

精彩回顾立即查看>> 【汉高直播】导热类材料在电源及储能行业的应用

-

精彩回顾立即查看>> 【干货!】金升阳国产电源

-

精彩回顾立即查看>> 太阳能光伏组件创新技术在线峰会

分享

分享

发表评论

请输入评论内容...

请输入评论/评论长度6~500个字

暂无评论

暂无评论