【行业深度】洞察2022:中国白银行业竞争格局及市场份额(附市场集中度、企业竞争力评价等)

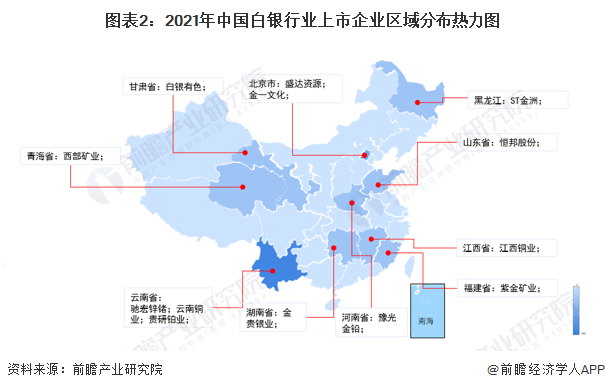

白银行业主要上市公司:目前国内白银行业的上市公司主要有金贵银业(002716.SZ)、白银有色(601212.SH)、盛达资源(000603.SZ)、豫光金铅(600531.SH)、驰宏锌锗(600497.SH)、恒邦股份(002237)、西部矿业(601168.SH)、江西铜业(600362.SH)、紫金矿业(601899)、云南铜业(000878.SZ)、贵研铂业(600459.SH)等。

本文核心数据:中国白银采选行业竞争梯队、中国白银行业市场份额、中国白银行业市场集中度

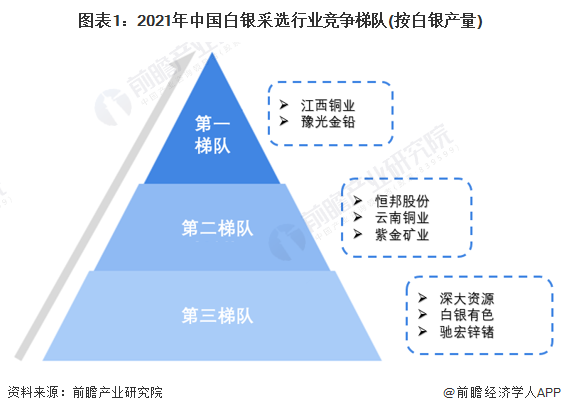

1、中国白银行业竞争梯队

白银是传统的贵金属材料。银在地壳中含量很少,属微量元素,仅比金高20-30倍。同时其质软、有良好的柔韧性和延展性,也是导电和导热性能最好的金属。目前全球白银消费的40%用于珠宝、银币银条和银器,剩下的60%是工业应用。虽然白银工业需求占比较为稳定,但工业需求结构内部则变动相对较大,近年来光伏行业在白银工业需求中占比快速增大,成为白银工业需求边际拉动作用最明显的种类。目前我国白银行业依据企业的产量水平划分,可分为3个竞争梯队。其中,产量大于1000吨的企业仅有江西铜业和豫光金铅;产量在200-1000吨之间的企业有:恒邦股份、云南铜业和紫金矿业等;其余大部分企业的白银产量在200亿元以下

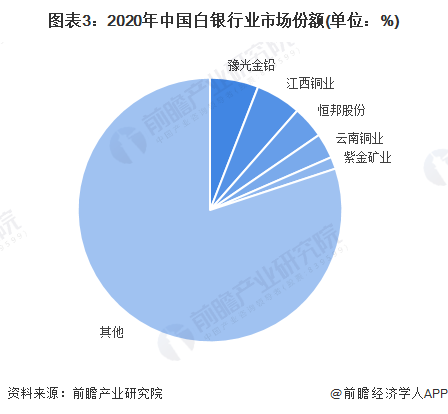

2、中国白银行业市场份额

目前,中国白银行业龙头企业分别是豫光金铅和江西铜业。2020年,按白银产量来看,豫光金铅的市场份额达5.9%,江西铜业的市场份额达5.8%。

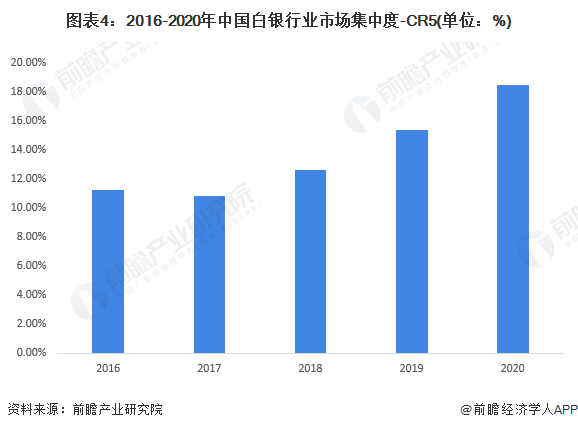

3、中国白银行业市场集中度

从行业集中度总体来看,我国白银行业的市场集中度呈不断提升的趋势,2016年我国白银采选行业前五大企业白银生产量仅为11.26%,2020年尽管受疫情影响,但我国白银行业头部企业市场份额进一步上升为18.46%,达近两年最高值。

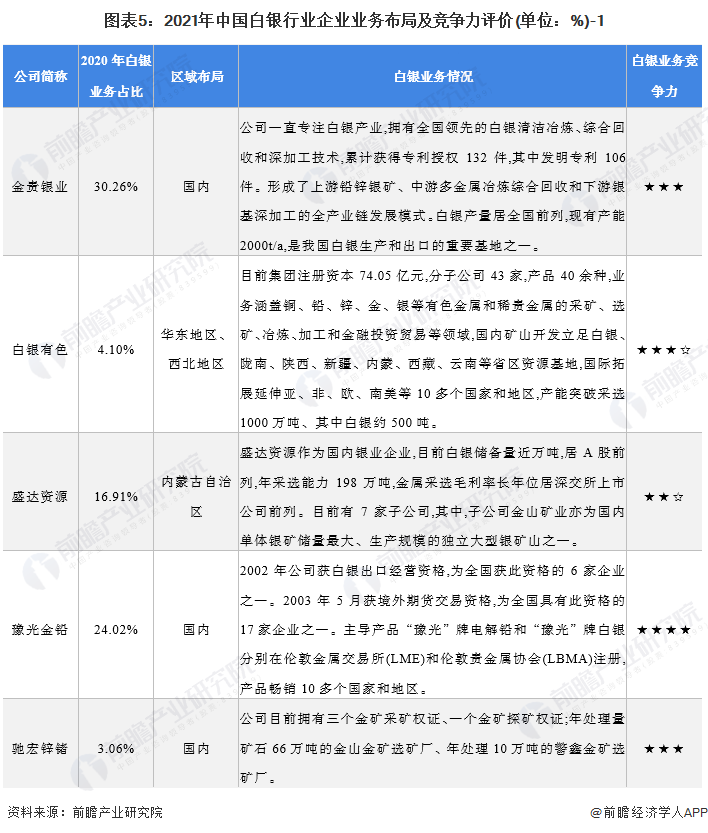

4、中国白银行业企业布局及竞争力评价

目前,我国白银行业的龙头上市公司是云南铜业和豫光金铅,这两家上市公司的2020年白银产量均在1000吨以上,其中豫光金铅白银产量更是超过1200吨。从企业白银业务的竞争力来看,云南铜业和豫光金铅的竞争力排名也较高。

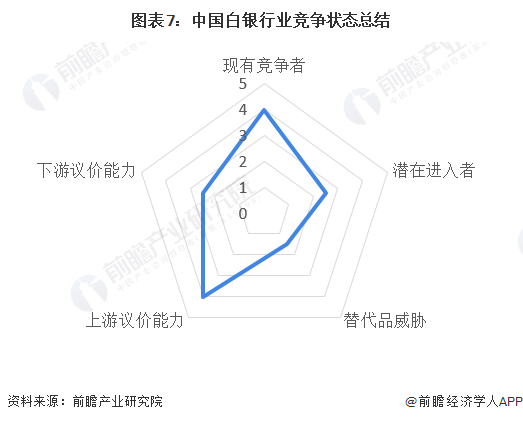

5、中国白银行业竞争状态总结

从五力竞争模型角度分析,白银行业属于特殊行业,首先其具有价值属性,其次其良好的工业属性都决定了其几乎没有替代品威胁;而现有竞争者数量较多,但市场集中度在不断提高;行业上游供应商一般为国家政府,上游对本行业的议价能力较强,下游消费市场则主要是白银饰品行业或者工业用途,由于该价格主要受全球市场定价,因此下游对本行业的议价能力一般;同时,因行业存在严格的准入资质以及资金门槛较高,潜在进入者威胁较小。

以上数据来源于前瞻产业研究院《中国白银行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

来源:前瞻产业研究院

原文标题 : 【行业深度】洞察2022:中国白银行业竞争格局及市场份额(附市场集中度、企业竞争力评价等)

最新活动更多

-

精彩回顾立即查看>> 2024(第五届)全球数字经济产业大会暨展览会

-

精彩回顾立即查看>> 康耐视-基于Al和计算成像技术直播活动

-

精彩回顾立即查看>> 【汉高直播】导热类材料在电源及储能行业的应用

-

精彩回顾立即查看>> 【干货!】金升阳国产电源

-

精彩回顾立即查看>> 太阳能光伏组件创新技术在线峰会

-

精彩回顾立即查看>> 【在线研讨会】红外高温仪在光伏材料制备领域的应用

分享

分享

发表评论

请输入评论内容...

请输入评论/评论长度6~500个字

暂无评论

暂无评论